股票配资资讯 IPO撤单企业找到新出路,多家公司成功“联姻”上市公司

发布日期:2024-11-19 02:14 点击次数:134

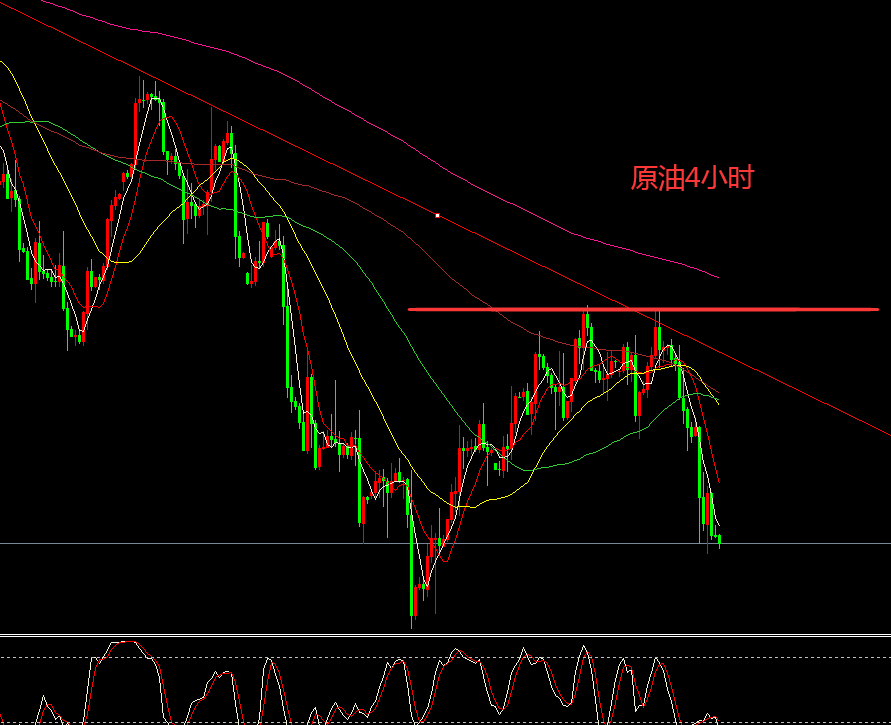

原油日线双阴回吐,此前在破低口72.30整理承压。昨日开始表现弱势转换回落,连续两个交易日撤回低位,日线初步转弱。4小时图在下行趋势线承压,此前强调过,只要整理不突破趋势线,围绕72.0-72.30一带做空看回吐,目前精准的承压回落。手中高位的空单可适当持有。今日操作依旧以72.30做为台阶次高点,也是空头临界点。今日的阻力点下移至69.0-69.50.短线反弹围绕68.50-69.0一带分别做空防守放在69.80目标下看66.50.-66.0.

在利多政策鼓励下,多家IPO撤单企业与上市公司展开了并购重组,其中今年年内已有2例重组完成,2例重组失败告终,1例进行中,另有2例处于初步意向阶段。

在当前IPO市场相对收紧阶段,年内不断出台的鼓励政策让并购市场相对更为活跃。截至8月22日,年内有268家上市公司发布了资产重组公告,其中有多个公告涉及IPO撤单企业,部分公司的重组工作已经完成。

政策鼓励企业开展并购

今年以来,IPO市场严监管政策频出,新“国九条”、“315新政”、“827新政”、“科创板八条”、首发现场检查新规推出,沪深北三大交易所优化上市条件,从政策动向看,IPO全流程严监管的信号更加清晰。在此背景下,很多备考企业出现了“撤单”。

值得一提的是, 在年内IPO收紧的同时,企业并购重组现象却依然活跃,原因是年内在不断出台相关鼓励政策。 比如,3月15日,证监会出台了《关于加强上市公司监管的意见(试行)》。其中提到,多措并举活跃并购重组市场,鼓励上市公司综合运用股份、现金、定向可转债等工具实施并购重组、注入优质资产。

4月,新“国九条”明确提出,完善吸收合并等政策规定,鼓励引导头部公司立足主业加大对产业链上市公司的整合力度。进一步削减“壳”资源价值。加强并购重组监管,强化主业相关性,严把注入资产质量关,加大对“借壳上市”的监管力度,精准打击各类违规“保壳”行为。

6月19日,证监会发布《关于深化科创板改革 服务科技创新和新质生产力发展的八条措施》,强调更大力度支持并购重组。支持科创板上市公司开展产业链上下游的并购整合,提升产业协同效应。适当提高科创板上市公司并购重组估值包容性,支持科创板上市公司着眼于增强持续经营能力,优质未盈利“硬科技”企业。

正是在上述政策鼓励下,统计数据显示, 截至8月22日,上市公司年内发布并购公告多达10738条,发布资产重组的公告的上市公司有268家,并购新三版挂牌公司有48起,要约收购有7起,此外,发布公告通过增发实现整体上市的公司也有92家。

多家IPO撤单企业获上市公司青睐

值得一提的是,在并购市场活跃的同期,年内IPO中止、撤回、终止注册的公司也超过了380家。分析背后原因,这些公司既有自身的问题,也有市场客观因素,但不可否认的是,其中很多公司具有很高投资价值的,而关于这一点,从年内上市公司积极并购IPO撤回公司的行动上可以佐证。

据不完全统计,在IPO撤回公司中,已有7家公司获得上市公司青睐,被上市公司公告收购。最新的结果显示, 今年年内有2例重组完成,2例重组失败告终,1例进行中,2例处于初步意向阶段。

附表 宣布重组的拟IPO公司

注:财讯IPO根据沪深北交易所网站整理

“撤单的拟IPO公司中,很多公司已经建立起良好的商业模式和具有盈利能力,对于上市公司来说,这些具有较好市场前景的企业显然是一个很理想的收购对象,整合后可以为上市公司带来稳定的收入和利润增长。” 萨摩耶云科技集团首席经济学家郑磊如是分析。

郑磊进一步表示,从IPO撤单公司角度看,很多公司已经完成了大部分上市准备工作,花费了大量人力物力,撤单后何时能重新申报,且申报后能否成功获批也都是未知数,为保障公司的正常经营和持续发展,积极与上市公司进行重组,一方面可以解决企业的资金困局,而另一方面也能有效避免资源的过度浪费。

中国企业资本联盟副理事长柏文喜也认为,对于上市公司来说,所收购的目标往往是具有一定盈利能力或潜在价值的企业,以满足其在业务扩张、产业链整合等方面的需求,而 对于拟IPO企业来说,部分公司可能因市场环境变化、监管政策收紧等因素而选择提前退出IPO市场,转向与上市公司展开重组,以期获得更好的发展机会和资源。

7月12日,上市公司硅宝科技发布公告称,已完成收购江苏嘉好热熔胶股份有限公司(以下简称“嘉好股份”)100%股权事项中的首次交割工作。硅宝科技表示,嘉好股份与公司在技术、产品、市场和地域等方面具有协同效应,本次收购有利于进一步完善公司产业布局,拓展公司业务领域,丰富产品品类,增加在热熔压敏胶领域研发、生产、销售等方面的核心竞争力。

8月16日,上市公司创力集团发布公告称,申传电气及其本公司已在中国证券登记结算有限公司完成转让股份的过户手续,公司持有申传电气 51%的股份,已为申传电气的控股股东。创力集团表示,本次重组有助于丰富公司智能煤矿机械设备产品线、拓展公司业务延伸至矿用智能化辅助运输领域、提升公司产品研发技术实力,有利于公司智慧矿山成套技术与装备的服务方案升级,进一步提升公司的整体竞争力。

从以上两起重组成功的案例来看, 完成重组的IPO撤单公司不仅具有一定的盈利能力,且双方之间还存在一定的有产业协同能力。 不过,柏文喜仍指出,“即便很多撤单企业具有一定盈利能力,但若双方之间无产业协同能力时,也可能在准备很久之后还会因种种原因而牵手失败。”

事实上,柏文喜的担忧是真实存在的,比如上市公司登云股份收购速度科技股份有限公司(以下简称“速度科技”)一事就未能成行。

4月15日,登云股份发布停牌公告。公告内容显示,公司正在筹划发行股份及支付现金购买资产事项,标的公司为速度科技。公开信息显示,速度科技原名为速度时空信息科技股份有限公司,该公司曾在2021年冲击创业板,在2022年撤单。

从双方主营业务来看,登云股份与速度科技的业务并不协同,速度科技是一家时空大数据综合解决方案服务商,公司主要产品包括时空数据服务、软件销售与开发服务和智慧产业集成服务三类。而登云股份的主营业务是汽车发动机进排气门系列产品的研发、生产与销售。

7月18日,登云股份发布了《关于终止筹划重大资产重组的公告》,这场跨界收购就此终止。公告内容显示:“因市场环境较本次交易筹划之初发生了较大变化,现阶段继续推进本次交易不确定性较大,为切实维护公司及全体股东利益,经与标的公司实际控制人协商一致,公司决定终止本次交易事项。”

郑磊认为,影响并购能否顺利完成的因素有很多,比如市场环境的变化也可能会导致并购交易的难度增加或时间延长。其次,并购交易涉及复杂的谈判和整合过程,可能会受到双方意愿、财务状况、企业文化等因素的影响。再者,某些行业的监管政策也可能会对一些拟IPO企业或被收购企业的业务产生限制或要求。 “ 影响重组能否成功的因素有很多,需要双方双向奔赴。”

2家IPO撤单企业有新动作

近期,又有2家上市公司发布收购IPO撤单企业的公告,目前正处在初步意向阶段。

8月13日,通威股份发布了关于签订《增资意向性协议》(以下简称“协议”)的公告。根据协议交易计划, 通威股份拟以增资和协议收购方式收购润阳股份51%股权,合计交易对价不超过50亿元 ,若交易顺利完成,润阳股份将成为通威股份的控股子公司。

资料显示,润阳股份是一家以高效太阳能产品的研发、生产和销售为主,同时涉足工业硅、多晶硅、硅片、组件及光伏电站业务的太阳能企业。公司曾谋求在创业板上市,但在2023年6月注册生效后未能继续在批文有效期内顺利上市。

7月20日, 永达股份发布公告称,拟以现金方式收购江苏金源高端装备股份有限公司(以下简称“金源装备”)51%股份。 目前,该笔交易尚处于初步筹划阶段,具体交易方案尚未披露。

资料显示,早在2009年,金源装备就曾申报创业板IPO,但在一年后主动撤回了申报材料。2011年,金源装备再次申报IPO,又于次年主动撤回;2021年,金源装备第三次冲击IPO,但于2022年6月再次撤回终止。如今,金源装备转而选择与上市公司重组。

值得一提的是,并购方永达股份是于2023年年底才成功上市的企业,至今尚不足9个月。永达股份和金源装备同属金属制品业公司,各自产品的下游应用领域高度重叠,但客户结构和销售区域又有显著差异性。永达股份认为,此次并购重组将有助于公司拓展产品品类,深化在风电及工程机械等业务领域的布局,公司从大型专用设备金属结构件供应商升级为大型高端装备结构件和锻件的一体化龙头供应商,进一步提升市场份额,从而提升公司的竞争力和盈利水平。

柏文喜认为 股票配资资讯,IPO撤单后转向被上市公司收购的现象,反映了市场的多元化需求和灵活性,同时也是企业和资本市场不断探索和创新的结果。 “无论是对上市公司还是对拟IPO企业来说,重组并购只是一种选择,需要双方综合考虑各种因素,做出适合自己长远发展的决策。”